おはようございます。

2020年12月時点で、マネックス証券のiDeCoでどの商品を積み立てるべきか検討します。

私個人の投資方針としては、

1) 投資先の核は先進国株式市場とする

2) 日本株式も購入するが、ホームカントリーバイアスに陥らないようにする

3) 同じ指数に連動する商品ならば、純資産総額が十分で繰上償還のリスクが低く、信託報酬の低い商品を選択する

4) 投資対象はノーロード型・低信託報酬のインデックスファンドとする

このあたりを意識しています。

長期保有に当たって手数料を徹底的に省くことを優先していますので、昨今話題のひふみ年金への投資はしていません。

あくまでインデックス投資家目線の私の好みで選んだランキングですので、その点はご了承ください。

【マネックス証券のiDeCo】おすすめ商品ベスト3をご紹介(2020年版)

つみたてNISAの商品ラインナップは各社ほぼ共通していますが、iDeCoのラインナップはSBI証券、楽天証券、マネックス証券でそれぞれ個性があります。

国内外の株式や債券だけでなく、REITやコモディティ、バランスファンドまで多種多様な商品を選択することができますが、真に投資する価値のある商品は限られます。

60歳までの長期積立投資が前提のiDeCoにおいては、最も期待リターンの高い株式を中心に保有することが重要です。

マネックス証券のiDeCoの最大の魅力は、eMAXIS Slimシリーズを購入可能な点にあります。

eMAXIS Slimシリーズは他社の同クラスの商品の動きに追随して業界最安値のコストを追求し続けることを明言しています。

iDeCoは他社へ口座移管をする時の手続きが面倒くさいので、eMAXIS Slimシリーズが購入できることによる「事実上の最低コスト保証」は非常に大きいです。

では、実際のランキングにうつります。

第1位:eMAXIS Slim全世界株式(オール・カントリー)

マネックス証券のiDeCoのおすすめ商品ナンバーワンは、eMAXIS Slim全世界株式(オール・カントリー)で決まりです。

60歳以降までの長期投資が前提となるiDeCoにおいては、インデックス投資の王道である国際分散投資をしてあとは放置が最善だと思います。

はっきり言って、下手に他の商品に手を出すくらいならば100%この商品に資金を投入した方がよいでしょう。

当初はeMAXIS Slim全世界株式(オール・カントリー)はiDeCoの商品ラインナップに採用されていませんでしたが、途中から採用されましたので、今となっては楽天VTよりも手数料面では有利ですね。

第2位:eMAXIS Slim先進国株式インデックス

マネックス証券のiDeCoのおすすめ商品ナンバー2は、eMAXIS Slim先進国株式インデックスです。

王道のMSCIコクサイインデックスへの連動を目指す商品で、日本以外の先進国市場に広く分散投資が可能です。

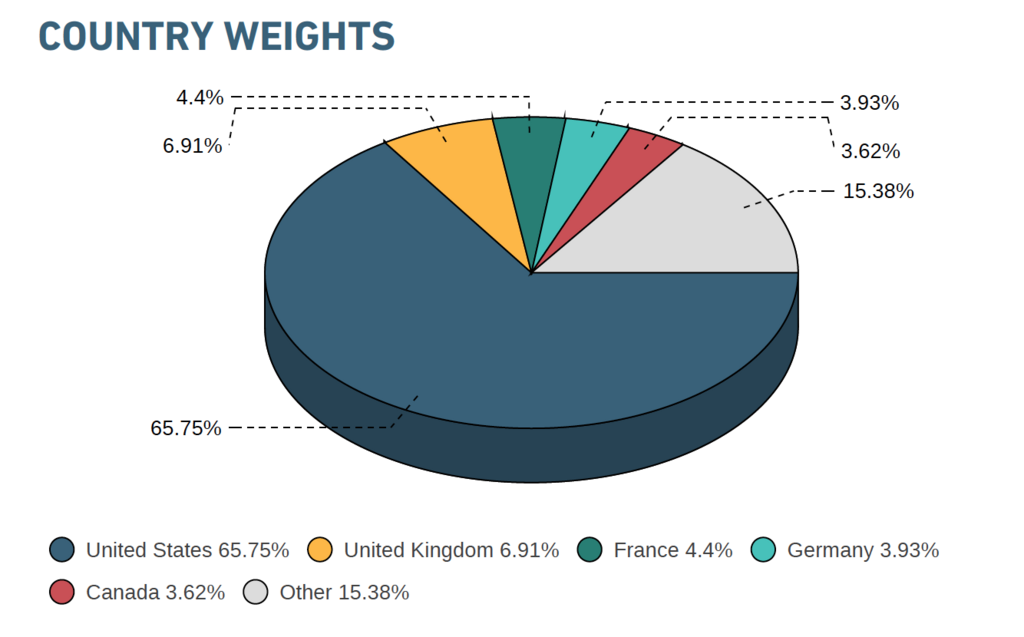

次に示すのが、MSCI コクサイの構成国の割合です。

MSCIコクサイは日本を除く先進国株式市場へ広く分散投資をする指数ですが、近年の米国経済の好調さを受け、米国の占める割合は約65%となっています。

DCニッセイ外国株式インデックスを購入したら約2/3は米国への投資ということです。

eMAXIS Slim先進国株式ですが、

1) 信託報酬:0.1023%

2) 純資産総額:約1480億円

と申し分ありません。

特に驚きなのは0.1023%という信託報酬で、これはバンガード社のETFにも迫る水準です。

一昔前の日本では信じられないような水準ですが、このような商品をiDeCoという非課税口座で、しかも掛け金が全額所得控除になるというメリット付きで購入できるなど夢のような話です。

よほどこだわりのある方以外は、何も考えずにeMAXIS Slim全世界株式(オール・カントリー)もしくはeMAXIS Slim先進国株式インデックスを積み立て続けるのが最善でしょう。

番外編:eMAXIS Slim新興国株式インデックス

マネックス証券のiDeCoではeMAXIS Slim新興国株式インデックスもおすすめです。

新興国なのでコアにはなりませんが、サテライト的に使うのがよいでしょう。

MSCI・エマージング・マーケット・インデックスへの連動を目指し、新興国市場へ広く分担投資が可能な商品です。

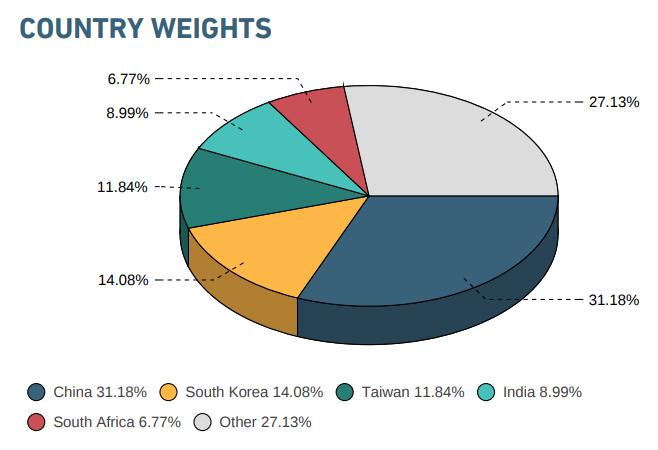

MSCI・エマージング・マーケット・インデックスの投資国ですが、中国、韓国、台湾、インド、南アフリカの順になっています。

FTSE・エマージングとの最大の違いは韓国を含むか含まないかです。

個人的には韓国を含まないFTSE・エマージングの方が指数としては好みですが、ここは個人の好みの範疇でしょう。

なお、MSCI・エマージング・マーケット・インデックスの場合、その50%以上は中国、韓国、台湾といった東アジア諸国が占めることは知っておくべきです。

eMAXIS Slim新興国株式インデックスですが、

1) 信託報酬:0.187%

2) 純資産総額:440億円

と申し分ありません。

特に、新興国株インデックスファンドで0.187%というのは驚異的な低信託報酬です。

今後の新興国市場の躍進に期待するという方は、この商品を選択しておけば間違いありません。

ただし、新興国市場の性質上、この商品を主力にするという考え方ではなく、あくまでeMAXIS Slim先進国株式インデックスをメインに据えながら、サテライト的に新興国も購入するという考えがよいと思います。

第3位:eMAXIS Slim米国株式(S&P500)

第3位はeMAXIS Slim米国株式(S&P500)です。

以前はたわらノーロードNYダウしか購入できませんでしたが、投資対象としてよりメジャーな指数であるS&P500連動型商品が登場したのは嬉しいですね。

投資対象として見た場合に、NYダウという指数がS&P500よりも不人気なのは本家ETFを見ても明らかです。

DIAの純資産総額は約220億ドル、一方でS&P500 ETFのSPY、IVV、VOOの純資産総額の合計は約5000億ドルにものぼります。

さて、eMAXIS Slim米国株式(S&P500)ですが、

1) 信託報酬:0.0968%

2) 純資産総額:約1720億円

となっています。

信託報酬は0.0968%米国株投資信託の中で最低水準です。

ファンド純資産総額も順調に伸び続けています。

パフォーマンスに関しては、DIA(NYダウ)とS&P500 ETFのパフォーマンスを比較した以下の記事の通り、S&P500と実は大差ありません。

細かく見れば、2000年代のITバブルのダメージはDIAの方が小さく、リーマンショック後の伸びはS&P500の方が優勢といった所でしょうか。

ダウ平均は誰もが知る成熟した大企業でなければラインナップされず、S&P500と異なり今をときめくグロース株の割合が低いことから、暴落耐性が若干高い印象を受けます。

一方、ブル相場での株価の伸びはS&P500の方が強いですね。

まとめ

マネックス証券のiDeCoの最大の魅力は、eMAXIS Slimシリーズが購入できる点にあります。

ほとんどの方にとっては、eMAXIS Slim全世界株式(オール・カントリー)もしくはeMAXIS Slim先進国株式インデックスを積み立て続けるのが最適解になると思います。

マネックス証券の口座開設はこちらから。

こんな記事も書いています。

SBI証券のiDeCoのおすすめ商品を紹介した記事です。

楽天証券のiDeCoのおすすめ商品になります。

つみたてNISAのおすすめ投資信託5つです。

今後も投資し続けたい株式ETFを紹介した記事です。