おはようございます。

iDeCoに関しては、掛け金の全額が所得控除という点だけで十分だと思っているので、資産状況をほとんどチェックしていませんでした。

先日、久しぶりに口座画面を開いてチェックしてみたところ、「ほったらかし投資」の威力について改めて思い知らされました。

60歳まで(将来的には65歳までに変更?)資金が拘束されるというリスクはあるものの、節税しながらインデックス投資ができるiDeCoはやはり最高ですね。

久しぶりにiDeCo口座をみて「ほったらかし投資」の威力を実感

iDeCoの投資成績を見てみます

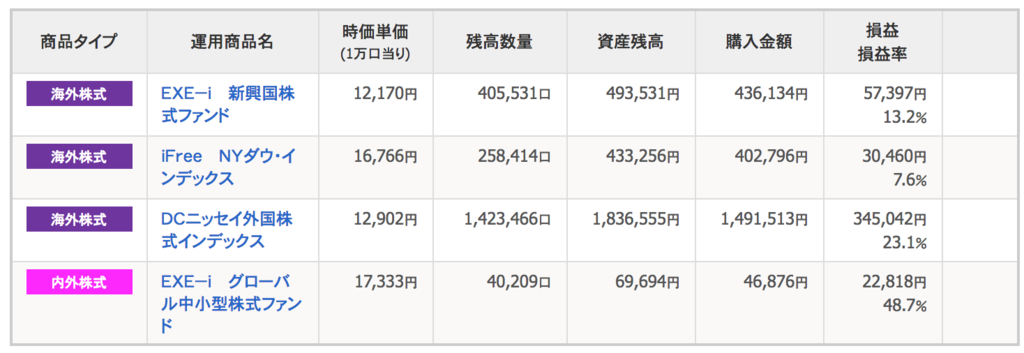

実際の投資成績を見てみます。

昔はREITやTOPIX連動型のファンドも購入していたのですが、商品数が多くなりすぎると管理が煩雑になるため、一度だけ整理した経緯があります。

iDeCoの場合、売却時の利益が非課税ですので、スイッチングが気軽に実行できるのはありがたいですね。

主力はDCニッセイ外国株式インデックスですが、その他にEXE-i新興国株式ファンド、iFree NYダウ・インデックス、EXE-iグローバル中小型株式ファンドを少額保有しています。

昔購入したEXE-iグローバル中小型株式ファンドのパフォーマンスが圧倒的

いつ、どのような判断で購入したかも全く覚えていないEXE-iグローバル中小型株式ファンドのパフォーマンスが+48.7%と圧倒的ですね。

残念ながら、投資元本がたったの46876円ですので+48.7%と言っても2万円少々しか利益は出ていないわけですが、「ほったらかし投資」の威力を思い知りました。

主力のDCニッセイ外国株式インデックスも+23.1%と奮闘していますね。

2018年に入ってからは米国以外の先進国、および新興国が調整局面に入っていますが、2017年末までの数年間は順調すぎるといってよい相場でした。

上の結果から分かることは、何を買ったかよりもいつ買ったかがパフォーマンスを大きく左右しているということです。

より古い時期に購入してひたすら放置した商品が最高のパフォーマンスを記録しています。

複利の効果は素晴らしいとしか言いようがありません。

欲を出すと足元を救われますので、節税効果を得ながら淡々と継続するのみ

iDeCoの掛け金が約230万円に到達していますが、私の場合、この43%の節税効果が得られますので、約100万円ほど節税させていただいたことになります。

このように、iDeCoは節税しながらインデックス投資ができるため、医師のような高額所得者にとっては夢のような制度ではないでしょうか。

私にとっては、iDeCoはこの節税効果だけで十分ですので高リターンを狙わずに淡々と継続していくのみだと思っています。

株式などのリスク資産に投資することに抵抗がある方でも、iDeCoを上回る有利な条件で預金ができる商品は小規模企業共済くらいしか見当たりません。

老後まで使う予定のない余剰資金のある方は、とりあえずiDeCo口座を開いて定期預金型の商品を積み立てるだけでも価値があるでしょう。

掛け金を積み上げておけば、将来株式などのリスク資産が欲しくなった時にいつでもスイッチングができますからね。

まとめ

いつ・どんな理由で購入したか全く覚えていないEXE-iグローバル中小型株式ファンドのパフォーマンスに圧倒されました。

iDeCoに掛け金を拠出するだけで自動的に節税が可能なわけですから、当面使う予定のない余剰資金を定期預金として置いておくだけでも価値はあるでしょう。

もちろん、60歳まで引き出せないリスクは知っておく必要はありますが。

こんな記事も書いています。

2018年11月からSBI証券のiDeCoでセレクトプランが開始しますが、そうなるとさらに魅力が増しますね。

楽天証券のiDeCoは、楽天VTI・楽天VTを購入できるのが最大の強みです。

結局は、一見つまらなくみえることを淡々と継続できるかどうかが勝負を分けるのだと思います。