おはようございます。

日々将来に向けた資産形成に取り組まれている皆さんは、何枚のクレジットカードを保有されているでしょうか?

キャッシュレス決済が年々進む時代において、クレジットカードを1枚も保有していないという方は珍しくなってきているのではないかと思います。

「カードローン」や「キャッシング」のような高金利の現金借り入れサービスに手を出すのは論外ですが、使い方を誤らなければクレジットカードは家計管理の大きな味方になってくれます。

本日は、家計管理の敵にも味方にもなりうるクレジットカードの上手な使い方について検討します。

支出を1枚のクレジットカードに集約するメリット

本日の記事の要点は以下の通りです。

以下1つ1つ掘り下げてみていきます。

1. クレジットカードは「1枚」に集約しよう

クレジットカードは基本的に1枚を徹底的に使い込むだけで十分です。

「特定のブランドでないと使えない」といった事態に備えて、VISA、Mastercard、JCBといったブランド違いのカードを複数保有してもよいですが、その場合でもメインカードは1枚に絞りましょう。

個人的には、QUICPayやiDなどの事前チャージが不要な決済サービスが利用可能なクレジットカードをメインにするのがオススメです。

チャージ金額などを気にせず使えますし、スマホやApple Watchに登録しておけば暗証番号不要で一瞬で決済が完了しますので、一度体験したらあまりの便利さに離れられません。

2. 細かいポイント還元率の違いで使い分けるのは非効率

細かいポイント還元率の差を気にして何枚もクレジットカードを使い分けている方を時々見かけますが、非常に効率が悪い方法です。

ポイント還元はクレジットカードならではの嬉しい特典ですし、私ももらえるポイントは喜んで受け取ります。

しかし、本来はおまけ程度の位置づけであるポイント還元そのものが主要目的になってしまっては本末転倒です。

クレジットカードの細かな還元率の差を気にするよりも、1枚メインカードを決めてそれをいかに便利に使い倒すか考えた方が有益でしょう。

物事はできるだけシンプルに保つことが長続きのコツです。

3. 目的は支出を1枚のクレジットカードに集約して家計管理を容易にすること

クレジットカードは利用明細がwebでいつでも・どこからでもすぐに確認できるのが大きな利点です。

このメリットを最大限に活かすには、毎月の支出を1枚のクレジットカードに集約することが重要です。

少しでも多くのポイントを獲得するためにショッピングサイト毎にクレジットカードを細かく使い分けたりすると、利用明細も何枚にも分かれてしまい一気に利便性が下がります。

ほんの少しだけポイント獲得率を上げるよりも、家計支出の全てを1枚のクレジットカードに集約して家計支出を把握しやすくすることの方がはるかに重要でしょう。

まとめ

クレジットカードを何枚も細かく使い分けることにはメリットがあまりありません。

むしろ毎月の支出をできるだけ1枚のクレジットカードに集約し、支出把握を容易にした方がよいでしょう。

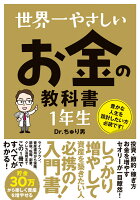

【4/15に新刊発売です!】

昨年に続き、2冊目の単行本『世界一やさしいお金の教科書 1年生』を出版します!

今回の本では、

・資産形成の土台となる家計管理や効果的な節約術

・インデックス投資以外に、債券、金、REIT、暗号資産などのリスク資産

・サラリーマンでも使える節税術

・保険の上手な使い方

・副業や個人事業主など収入をアップする方法

などについて幅広く解説しました。

初心者がお金に関して知っておくべき知識を全て網羅しましたので、コスパ・タイパともに抜群だと思います。

新年度のお金の勉強にぜひ!

【関連記事のご紹介】

資産形成や投資に関するおすすめ本を紹介した記事です。

本来は保険が必要な方まで「保険不要論」を鵜呑みにして保険を解約するのは危険です。

毎月の支出を正確に把握することなしに資産形成は不可能です。