おはようございます。

「資産形成」という言葉を聞くと難しく感じますが、実際にやるべきことは非常にシンプルです。

これまでコツコツと貯めてきた貯金がある人は、「その貯金を何割をオルカンやS&P500などのインデックスファンドに回すのか」を考えましょう。

資産形成って言っても難しいことをやる必要はなくて、手持ちにこれまで貯めてきた貯金がある人は、

— ちゅり男/医師・投資ブロガー (@churio777) April 29, 2024

「自分がとれるリスクの範囲内で最大量のオルカンやS&P500を持つ」だけでOKだと思います。

もちろんNISAを使うのは忘れずに。

その時、自分のリスク許容度の範囲内で、オルカンやS&P500などの株式比率をMaxまで高めるのが成功の鍵を握ります。

インデックス投資ではなかなか成果が出ないという人がいますが、株式比率が低すぎることに起因するケースも多いです。

リスク許容度は人それぞれなので絶対的な正解はありませんが、今一度自分のポートフォリオ全体の資産配分を見直すことをオススメします。

新NISA含め、ポートフォリオ全体の何割をeMAXIS Slim オルカンやS&P500に割り振るか?インデックス投資では資産配分が重要!

リスク許容度の範囲内でオルカンやS&P500の割合を最大限に高めるのが成功の鍵

インデックス投資で成功するための鍵は、オルカンやS&P500などをいかに大きな金額保有し続けるかです。

これまでにコツコツと貯めてきた貯金がある人はラッキーで、投資の種銭があればいきなりオルカンやS&P500にまとまった金額投資できます。

その時、リスク許容度の範囲内でMaxまでオルカンやS&P500の比率を高めることが重要です。

後述しますが、「リスク許容度」に関連する要因は多数あるため、最終的には自分の性格とも向き合って答えを出す必要があります。

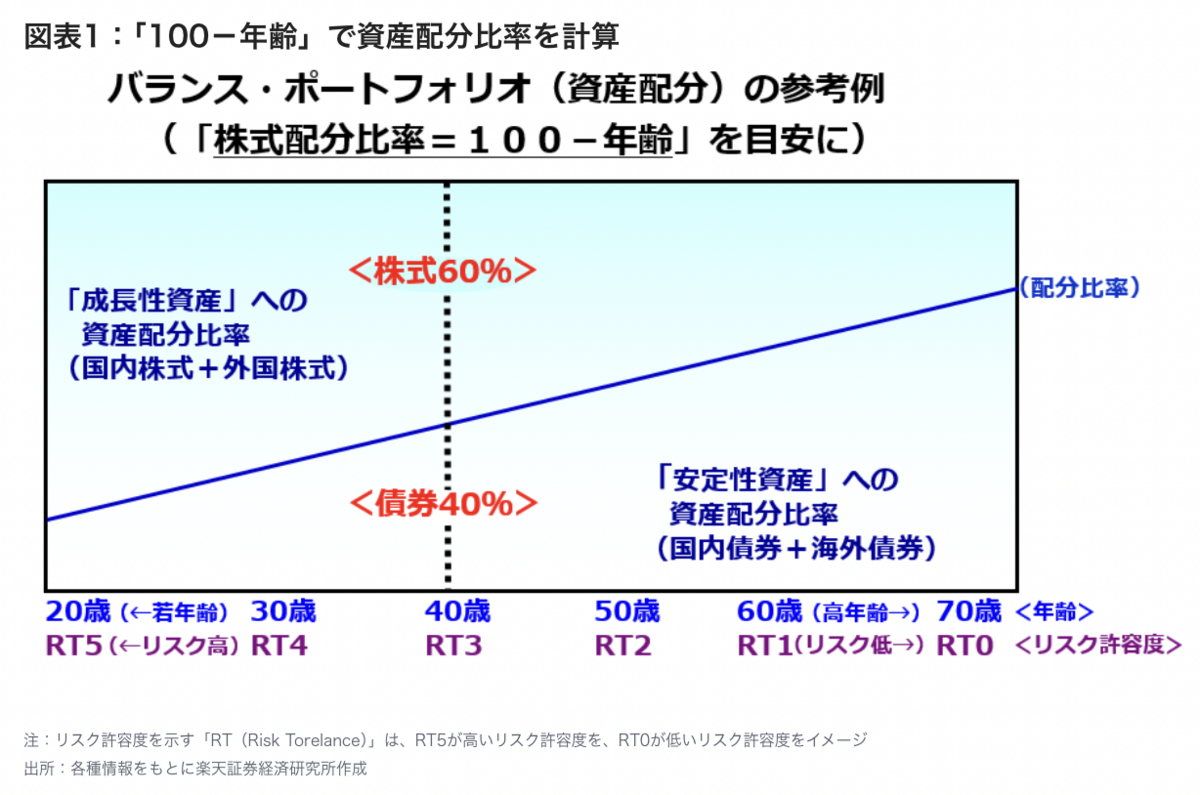

株式比率に関する目安としては、

1) 「預貯金」と「株式」を50%ずつ

2) 株式比率は「100 - 年齢(%)」

といったものが有名ですね。

投資慣れするまではより安全な「無リスク資産(預貯金):リスク資産(株式)=50:50」で開始し、

株の値動きに慣れてきたら「100 - 年齢(%)」、つまり30歳の人ならば株式比率が70%を目安に徐々に上げていくとよいでしょう(下図参照)。

自分のリスク許容度を見極めるためのポイント

上記の株式比率はあくまで目安でしかなく、最終的には自分の収入の大きさ、職の安定性、家族構成、性格などを総合的に検討して自分なりの答えを出す必要があります。

リスク許容度に影響を与えると言われている要因には、

・年齢

・年収

・保有資産額

・支出の大きさ

・これまでの投資経験

・本人の性格

などがあります(下図参照)。

年齢が若く、年収や保有資産額が大きい方がリスク許容度が高いというのは当然ですね。

私はやはり本人の「性格」が大きいと思っていて、ちょっとした値動きでも怖くなってしまう人は株式投資には向いていませんし、

私のように毎日資産の値動きがないと物足りなくなってしまう人はリスク許容度が高く、株式投資向きと言えるのでしょう。

インデックス投資では何を買うかではなく資産配分が重要

インデックス投資で何を買うべきかという問題にはすでに決着がついていて、

1) 全世界株式ならばeMAXIS Slim 全世界株式(オール・カントリー)

2) 米国株式ならばeMAXIS Slim 米国株式(S&P500)

です。

この2商品はこれまでの運用実績、実質コスト、純資産総額などの点で他の投資信託とは別次元に到達しています。

あえて別の商品に投資する理由が見つからず、どちらも「インデックス投資の最終兵器」と言うべき商品です。

よって、私たち個人投資家は「投資で何を買うべきか」という問題ではなく、より重要な「アセット・アロケーション(資産配分)」に目を向ける必要があるのです。

アセット・アロケーションに徹底的にこだわると、現金や株式以外に債券や金(コモディティ)、REITなどもバランスよく保有した方がよいのですが、

あれこれ多くの商品を購入すると、ポートフォリオの「管理コスト」が大幅に上がってしまいます。

弊ブログでは誰でもできる「お手軽投資」を推奨していますので、いざという時に自分の身を守ってくれる「預貯金」と、資産形成のエンジン役である「株式」だけでOKだと考えています。

まとめ

インデックス投資では何を買うかよりも資産配分が重要です。

リスク許容度の範囲内で最大限まで株式比率を高め、その状態を長く維持し続けましょう。

【ちゅり男初の単行本です。応援よろしくお願いいたします!】

『インデックス投資は勝者のゲーム』、『敗者のゲーム』、『投資の大原則』などの古典とは投資実績も知名度も比較になりませんが、

日本の投資制度や税制に従い、完全日本人向けに書き上げたマニュアルになっている点では価値があると思います。

これまでに100冊以上の投資本を読みましたが、その中で最も重要なエッセンスだけをまとめ上げたので、投資本を読む時間がなかなか確保できない人にはコスパ、タイパともに良いと思います。

ぜひブログとともに応援よろしくお願いいたします。

【関連記事のご紹介】

長期投資の王道はオルカンやS&P500ですが、それ以外にもNASDAQ100、SOX指数、インド株など魅力的な商品が増えてきています。

「米国株は割高」「今は円安なので買いではない」と言われて久しいですが、その間も株価は上がり、円安はどんどん進行してしまいましたね。

インデックス投資を始めたあとは、最低でも20年間は売らないつもりで積立投資を続けましょう。