おはようございます。

新NISAの使い方は人それぞれですが、投資が趣味ではなく資産形成の手段でしかない人にとって最適な使い方はほぼ決まっています。

クレカ積立の上限が毎月10万円。

— ちゅり男/医師・投資ブロガー (@churio777) June 11, 2024

これを上限いっぱい活用すると、ちょうど「つみたて投資枠」の上限である年間120万円ピッタリ。

ボーナスとかの臨時収入は「成長投資枠」でスポット購入もできるし、新NISAはよくできているよね。

投資に楽しみは不要という場合、退屈ですが投資対象はeMAXIS Slim オルカンかS&P500のどちらかに絞りましょう。

毎月10万円のクレカ積立で得られるポイント還元は大きいので、年間120万円のつみたて投資枠は全てクレカ積立で埋めます。

ボーナスなどの臨時収入は、積立だけでなくスポット購入も可能な成長投資枠を使えば完璧です。

【新NISAの最適解】つみたて投資枠はクレカ積立でeMAXIS Slimや楽天・オルカン、S&P500を買う。ボーナスなど臨時収入は成長投資枠で追加投資を。

投資に楽しみ不要であれば、投資対象はeMAXIS Slim オルカンかS&P500でOK

Xの株クラで毎日のように株の話で盛り上がれる人は、世間一般からすれば明らかに「株好き」の部類に入ります。

四季報を読んで銘柄分析し、自分のお気に入りの銘柄を買い集めるのが楽しくて仕方ないという人は、効率は無視して個別株を楽しむのがよいでしょう。

ところが、実際にはそういう人は少なく、株なんかやらずに済むなら関わりたくないけれど、円安・インフレが続いて家計を圧迫しているからやむを得ず勉強し始めたという人の方が多いです。

株を趣味にするつもりがなく、円安やインフレから自分のお金を守り、老後のお金の不安を減らせれば十分という方はインデックス投資が最適でしょう。

投資に「楽しみ」の要素が不要であれば、株式投資の最適解は全世界株や米国株インデックス投資で決まりです。

退屈ではありますが、

1) eMAXIS Slim 全世界株式(オール・カントリー)

2) eMAXIS Slim 米国株式(S&P500)

のいずれかを毎月積立するのがベストなのです。

新NISAやiDeCoなどの非課税口座が最優先

あとは、eMAXIS Slim オール・カントリーやS&P500をどのように積み立てればよいか考えるだけです。

基本的に、特定口座などの課税口座を使うのは後回しでよく、新NISAやiDeCoなどの非課税口座を使うのが優先です。

iDeCoは個人型確定拠出年金という名称のとおり、あくまで「年金」ですから、老後になるまで引き出せません。

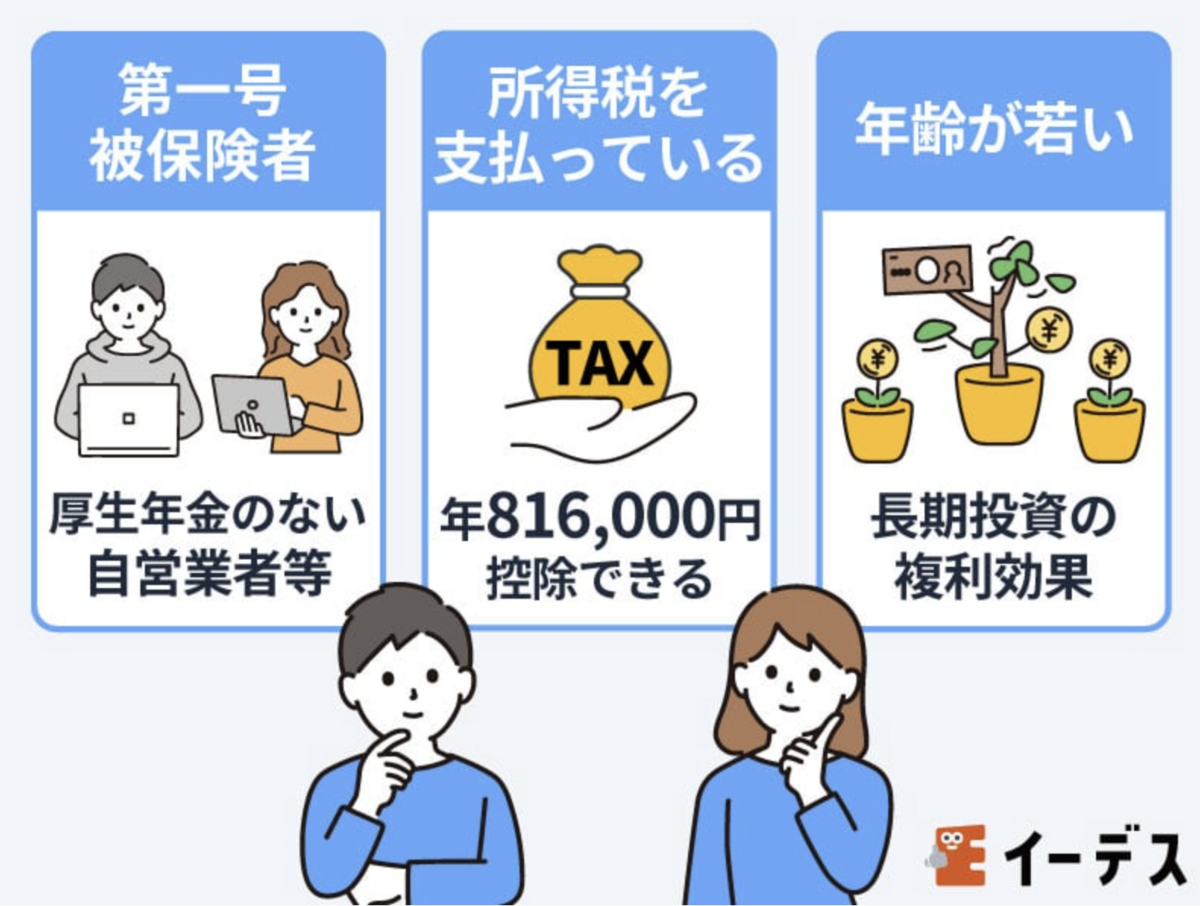

掛け金が全額所得控除になるという節税メリットが大きいので、年金に不安がある自営業やフリーランスの方、収入が高くて節税効果が高くなる方は優先して使ってよいでしょう(下図参照)。

◾️ iDeCoを優先的に使うべき人

それ以外の方は、基本的に新NISAを優先するのがよいでしょう。

新NISAには年間120万円までの「つみたて投資枠」と、年間240万円までの「成長投資枠」の2つがあります。

金融庁のホームページから引用

eMAXIS Slim オルカンやS&P500はつみたて投資枠と成長投資枠の両方で購入できますので、どちらの枠で買うべきかという点は心配ありません。

年間120万円のつみたて投資枠は全てクレカ積立を使って埋める

今年春から、様々な証券会社で提供されている投資信託のクレジットカード積立のサービスが毎月10万円にアップしました。

各証券会社のクレカ積立の対応状況については以下の記事を参考にしてください。

クレジットカードで投信積立をするだけでポイントがもらえる大変お得な制度なので、これを利用しない手はありません。

毎月10万円ということは年間で120万円が上限となり、これはちょうど「つみたて投資枠」の上限と同じです。

よって、「つみたて投資枠」のベストな活用法は、クレカ積立を利用して毎月10万円ずつオルカンかS&P500のどちらかを積み立て、クレカ積立でもらったポイントを同じ投資信託に再投資することです。

もちろん、毎月10万円も積み立てる余裕がないという方は、自分ができる範囲内で積み立てればそれでOKです。

ボーナスなどの臨時収入はスポット購入可能な成長投資枠を活用

少ないとは思いますが、毎月10万円以上を積み立てる資金力があるという方は、つみたて投資枠で不足する分を「成長投資枠」で買いましょう。

また、毎月の貯蓄からは10万円が限界という人も、夏や冬のボーナスが支給される月はもう少し余裕があるかもしれません。

私のおすすめは、ボーナスの半分を楽しみに使い、残り半分をオルカンやS&P500などの投資へ回すことです。

その場合、「成長投資枠」はつみたて投資枠と違って積立購入に限定されず、スポット購入もできますから、臨時収入が入ったタイミングで随時一括購入すればOKです。

このように、新NISAの「つみたて投資枠」と「成長投資枠」というのは実によく考えられており、従来のNISAと比べて大変使いやすく満足度の高い制度になっています。

生涯投資枠は1人1800万円なので、これだけでFIREというのは無理ですが、夫婦であれば3600万円まで活用できます。

若い時から夫婦で新NISAを使って投資していけば、少なくとも「老後2000万円問題」や「老後4000万円問題」は解決可能でしょう。

「老後2000万円問題」が円安やインフレによって「老後4000万円問題」にパワーアップした話題については以下を参考にしてください。

まとめ

新NISAが開始して1年弱が経過しました。

現時点での新NISAの最適な使い方について復習を兼ねてまとめてみました。

みなさんの今後の投資の参考になれば嬉しいです。

【新NISAを始める前に読んでおきたい本2選】

1. 新NISA 徹底活用術(竹川美奈子著)

新NISAの制度そのものについて正しく理解するためにぜひ読んでおきたい一冊。

新NISAというのは株や投資信託を入れておくと配当金や運用益が非課税になる箱です。

箱自体に正しい使い方があるため、制度そのものを正しく理解してから使わないと思わぬ落とし穴があります。

貴重なお金を失う前に読んでおきましょう。

2. インデックス投資は勝者のゲーム(ボーグル著)

インデックス投資を正しく理解するための最強本。

インデックスファンドの生みの親、ボーグル氏の書いた本なので、インデックス投資にかける熱量が違います。

この本を読み終わった後は、必ずインデックス投資に挑戦したくなるはずです。

これまで個別株投資でうまくいかなかった方にもぜひ読んでほしい一冊です。

【関連記事のご紹介】

投資信託の質が急速に上がっているため、昔のように米国ETFに投資する必要性がなくなりました。

私の個人的な経験から、インデックス投資のフルインベストメント継続はリスクが許容できる方にはかなり強力です。

VTやVTIのインデックス型商品は地味ですが、株価成長も配当成長もバランスがよく秀逸ですね。