おはようございます。

X(旧Twitter)で以下のポストをしたところ、予想外の反響がありました。

生涯投資枠1800万円を早期に埋められる資金力がある人にとっては、新NISAで高配当株投資は「もったいない」の一言です。

— ちゅり男/医師・投資ブロガー (@churio777) February 14, 2024

分配金がファンド内で自動再投資される投資信託を選べば、永久に非課税で複利運用を続けられるので、資金力のある人は投資信託がよいでしょう。

私の個人的な意見としては、

1) 若い方で、頑張って生涯投資枠1,800万円を埋める覚悟があり、枠を使い切った後も新NISA内で非課税運用を続けていくつもりならば投資信託が有利

2) 50代〜60代の方で退職の時期が近く、毎月のインカムを手軽に増やしたい方には高配当株もあり

となります。

【新NISAの配当金・分配金】生涯投資枠1800万円を埋める資金力がある人は「高配当株」ではなくオルカンなどの「インデックス投信」を選ぼう

配当金の受取方法が「株式数比例配分方式」になっているか確認を!

大前提として、NISA口座の配当金や分配金を非課税で受け取るためには、配当金の受取方法を「株式数比例配分方式」にすることが必要です。

別の受取方法を選んだままNISAで配当を受け取ってしまうと、通常の課税口座と同様に20.315%の配当課税がかかります。

配当金受取方法を間違えると、NISA口座で配当投資をしている意味がなくなってしまうため注意しましょう。

投資信託とETFの分配金の違いについて

eMAXIS Slim オール・カントリーやS&P500などの低コストインデックスファンドの大半は、投資効率を上げるため、配当が発生しても投資家に支払わず、ファンド内で再投資する方針で運用されています。

このような分配金なしの投資信託の場合、投資家自身が実際に分配金を受け取ることはありません。

一方、ETFの場合は分配金が必ず現金支給されます。

米国ETFの場合、分配金受取時に米国で10%、日本国内で約20%と二重課税されますが、NISA口座内であれば日本国内の配当課税(20.315%)が無くなるのがメリットです。

二重課税されない分、課税口座と同じETFに投資したとしても、NISA口座だと実際に受け取れる配当金の金額が増えるのです。

具体的には、

・課税口座だと100 x 0.9 x 0.8 = 約72%

・NISAだと100 x 0.9 = 90%

となります。

ただし、NISAの場合は日本国内の配当課税が免除され、そもそも国内外で二重課税にならないため、確定申告で外国税額控除の手続きはできなくなります。

同じ指数(インデックス)に連動する商品なら投資信託のほうが有利に!

「成長投資枠」で米国ETFに投資した場合、国内の配当課税がゼロになりますので、実際に受け取れる分配金の金額が増えます。

受け取る分配金の金額が増えれば、分配金を再投資に回す効率も上がるため、課税口座でETFに投資するよりも有利です。

しかし、以下の2つの条件に当てはまる場合はETFより投資信託を選んだ方がよいでしょう。

1) 同じ指数に連動する投資信託とETFが両方あり、両者のコスト差が小さい

2) 新NISAの生涯投資枠1800万円を早めに埋められる資金力がある

以下でその理由を見ていきます。

新NISAの枠を全て埋めきった後の分配金再投資効率に鍵あり

同じ指数(インデックス)に連動する商品の場合、信託報酬などのコストに大きな差がなければ、投資信託でもETFでもリターンには大差がありません。

新NISAの生涯投資枠は1人1,800万円までと決められています。

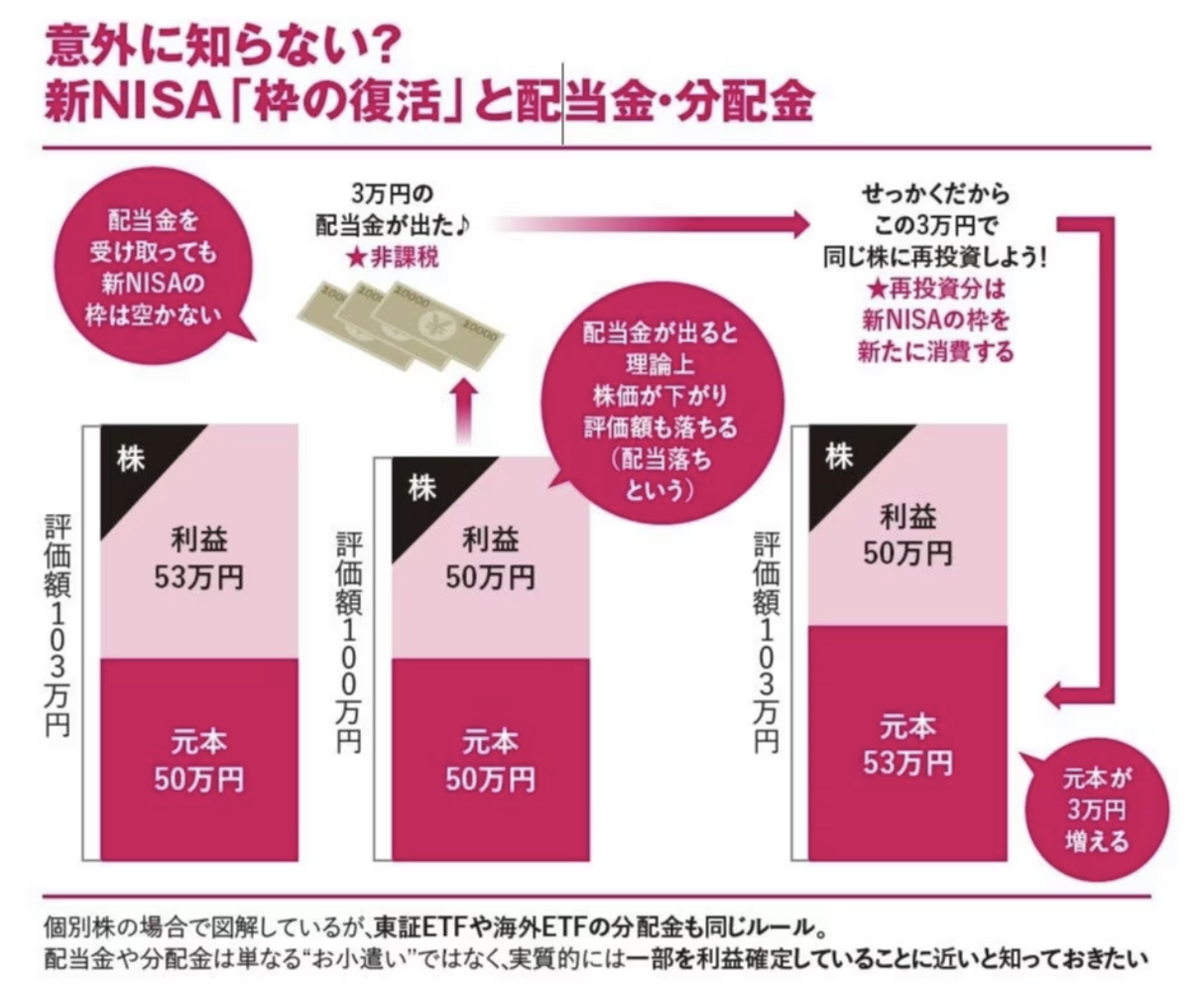

ETFの場合、生涯投資枠の1,800万円を使い切った後も分配金が定期的に振り込まれますが、1,800万円をオーバーした分は課税口座で再投資するしかありません(下図参照)。

写真・図版(4枚目)| 新NISA「枠の復活」うまい使い方は? 意外に知らない配当金・分配金の扱いとは | AERA dot. (アエラドット)

一方、投資信託の場合は配当がファンド内で自動的に再投資されます。

新NISAの投資枠は購入に使ったお金(簿価)で計算されますので、分配金を出さない方針で運用されている投資信託の場合は、再投資に新しい非課税枠を使うことはありません。

よって、投資信託であれば永久に非課税のまま配当を再投資し続けることができるのです。

このように、早期に1,800万円の枠を埋められるだけの資金力がある人の場合、ETFではなくあえて投資信託を選んだ方が有利になるケースがあります。

まとめ

新NISAの生涯投資枠1,800万円を埋めた後も長期にわたって非課税で運用を続けるならば、投資信託の方が有利です。

インデックス投資の場合はETFを選ぶ理由は少ないでしょう。

リタイア世代の方で毎月のインカムを増やしたい方には高配当株もおすすめです。

【新NISAを始める前に読んでおきたい本2選】

1. 新NISA 徹底活用術(竹川美奈子著)

新NISAの制度そのものについて正しく理解するためにぜひ読んでおきたい一冊。

新NISAというのは株や投資信託を入れておくと配当金や運用益が非課税になる箱です。

箱自体に正しい使い方があるため、制度そのものを正しく理解してから使わないと思わぬ落とし穴があります。

貴重なお金を失う前に読んでおきましょう。

2. インデックス投資は勝者のゲーム(ボーグル著)

インデックス投資を正しく理解するための最強本。

インデックスファンドの生みの親、ボーグル氏の書いた本なので、インデックス投資にかける熱量が違います。

この本を読み終わった後は、必ずインデックス投資に挑戦したくなるはずです。

これまで個別株投資でうまくいかなかった方にもぜひ読んでほしい一冊です。

【関連記事のご紹介】

2018年から利用できるようになったiDeCoの「年単位拠出」についてです。

拠出回数を減らすことで加入者手数料を減らすことができます。

新NISAを始める前に絶対に読んでおきたい投資本2冊です。