おはようございます。

当ブログの読者の方から、ポートフォリオのリスクヘッジの手段として債券を保有すべきか、金を保有すべきかという点についてご質問をいただきました。

いつも楽しく拝見させていただいております。

相談させてください。

ポートフォリオのリスクヘッジとして、債券ETFが良いのか、金ETFが良いのか、教えてください。

(プロフィール) 会社員、専業主婦、子供2人の家族4人。

年収1000万円。持ち家。

積み立てNISA実施済み。

結婚前に貯めた800万の資金で、海外ETFを積立で購入していくことを検討中。

DIA:40%(SPYより手数料は高いが高配当のダウ平均インデックス)

VDC:40%(下落リスク少な目の生活必需品セクターインデックス)

残20%を金ETFか債券ETF(米国政府債)で迷い中。

当初債券で考えていたものの、値動きが小さいので、本当にマーケットが下がったら、損失を吸収できないのではと思う。

一方金ETFはリーマン後に数倍になった時期もあるのでリスクヘッジとしては債券より適切なのでは、と思っています。

ちゅり男さんならどのように考えますか?教えてください。

ご質問ありがとうございます。

金投資を考えた場合に、現物に投資する方法もありますが、セキュリティや保管場所の問題、また売りたくても売れないという流動性の問題があります。

よって、現実的には流動性の保たれる巨大ETFを通じて間接的に金を保有することになります。

ポートフォリオのリスクヘッジには債券と金のどちらが良いか?

金ETFの具体的な投資対象としては、

「GLD:SPDR Gold Shares(経費率:0.40%)」

もしくは

「IAU:iシェアーズ・ゴールド・トラスト(経費率:0.25%)」

を購入することになります。

では、金ETFを保有するメリットとデメリットを検討してみます。

金ETFの3つのメリット

金ETFに投資するメリットは以下の3つです。

1) 株式と逆相関する(こともある)ので、ポートフォリオのリスク低減効果が期待できる

2) 現物の金と異なり、金融商品なので流動性が保たれる

3) インフレに対抗する資産になりうる(不動産なども同様)

1)こそ金ETFに投資する最大の魅力と言えます。

昔から、「有事の金」と言われるように、株式市場に大きなトラブルが発生した時には金にお金が流れやすい傾向があります。

ただし、あくまで傾向であり、絶対的なものではありません。

初めからリーマン・ショック後のような金価格の急上昇を期待して金を買うのは危険でしょう。

2)は金ETFならではのメリットで、現物の金と違って金融市場が開いている時間帯であれば原則いつでも売ることが可能です。

金融商品を購入する時は流動性が保たれているか事前によく確認するのが鉄則です。

当ブログでiDeCoよりもつみたてNISAの方が一般向けであると主張しているのは、iDeCoは60歳まで資金拘束されるリスクがあるからです。

いざという時に退路が確保されているかどうかは非常に重要でしょう。

3)も金投資の魅力の1つで、インフレ時には現金の価値は下がっていきますが、金や不動産は現金よりもインフレに強いです。

こうした金投資のメリットを考えますと、GLDやIAUをポートフォリオに一定の割合組み込む合理性はあります。

金ETFの2つのデメリット

次に、金ETFのデメリットは以下の通りです。

1) 金自体はあくまで物であり、配当金のような新たな価値を生み出すものではない

2) 金ETF(GLD)の経費率が0.40%と割高である(IAUは0.25%)

1)は当たり前のことですが、金というのはあくまで物質です。

金自体の価格は上がったり下がったりしますが、株式のようにそれ自体が大きく成長していく可能性はありません。

ジェレミー・シーゲル氏の『株式投資の未来』の中でも、超長期のリターンは

「株式>>債券>>金」

であることが主張されており、金自体はポートフォリオの主力にはなりえません。

次に、金ETF(GLD)の経費率が0.40%と割高な点です。

VTIの経費率が0.04%、BNDやAGGの経費率が0.05%という水準であることを考えますと、この10倍近いコスト差をどう考えるかです。

金価格が横ばいであった場合、毎年0.4%ずつ資産価格が減少していくわけですから悩みどころですね。

「有事の金」の値動きに期待するならば金投資はあり

金投資の是非は、上述のようなデメリットを踏まえたうえで、リーマン・ショック前後のように株式市場が崩壊した時に金だけ独歩高という状況が再現されるかどうかですね。

以下、実際のチャートです。

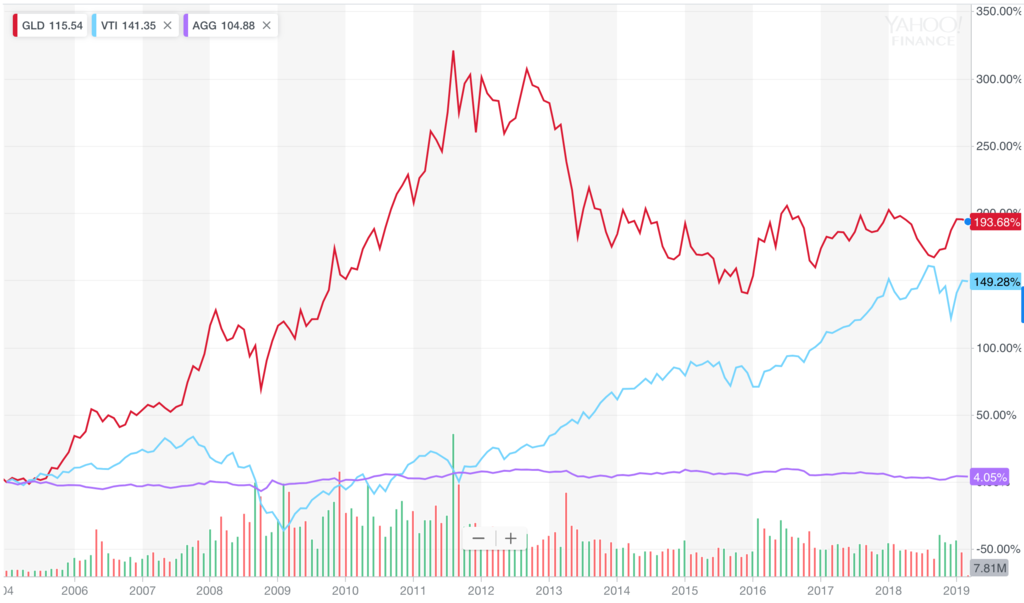

赤がGLD(金)、水色がVTI(米国株)、紫がAGG(米国債券)

(Yahoo financeから引用)

実際のチャートを眺めてみますと、綺麗な逆相関とは言えないものの、株式とは異なる値動きを示しているのは事実です。

ただし、上はあくまで取引値の推移であり、VTIやAGGは分配金がありますので、実際のリターン差はもう少し縮まりますね。

金ETFをポートフォリオの一部に組み込むのは面白いですが、上述のデメリットがありますので、私ならば10%以内にしておきますね。

実際、レイ・ダリオもポートフォリオ内に金やコモディティを組み入れていますが、実際にはその2倍以上の債券を組み込んでいます。

あくまで「株式+債券」という伝統的なポートフォリオを組んだ上で、トッピング的に利用するのが面白い商品と言えるでしょう。

まとめ

株式と異なる値動きを示すという意味では、金ETFをポートフォリオ内に少量取り込むのは面白い気がします。

ただし、金自体は新たな価値を生み出すものではありませんので、ポートフォリオの主力にはなりえませんね。

【ウェルスナビ】

ロボアド大手のウェルスナビもポートフォリオ内にGLDを入れていますね。

ウェルスナビで採用されているETFは全て米国を代表する優秀な商品であり、大変参考になります。

こんな記事も書いています。

レイ・ダリオの個人投資家向けポートフォリオでは、金やコモディティへの投資を勧めています。

私自身はやはり「株式+債券」がポートフォリオの主役であり、金・コモディティはサテライト的に保有するのが最適だと考えています。

各アセットクラスの月別リターンを見てみると、月によって最高のパフォーマンスを示すアセットクラスは刻一刻と変わっていることがわかります。