おはようございます。

私が投資を始めて10年以上になりますが、絶対に欠かさないようにしている習慣が2つあります。

それは毎日の家計簿と、月に1度の総資産チェックです。

家計管理と資産管理を行うことなく日々投資に励むのは完全に片手落ちです。

プールの中の水を増やそうと必死に努力をしているのに、実はプールの栓が外れていたというレベルの凡ミスです。

私の個人的な経験から、これから資産形成に取り組まれる方は絶対に身につけておいた方がよい習慣だと思いますので、ご紹介します。

毎日の家計簿と月に1度の総資産チェックを習慣にしよう

月に1度の総資産チェックは、投資を始めて以来10年以上一度も欠かしていません。

一度習慣になると、毎月初めに総資産チェックをしないと逆に気持ち悪くなってきます。

ここまで来れば完璧です。

一種の病気とも言えますので、周りからは変人と思われるかもしれません(笑)

しかし、何事も普通以上のレベルを目指すには、時に変人と思われるくらい突っ走ることが必要です。

マネーフォワードもいいけど、初めの数ヶ月はちゃんと家計簿をつけよう

一方、家計簿は最近はマネーフォワードに頼りっぱなしで、省エネしています。

マネーフォワードを知る前は、エクセルで細かく管理をしていました。

マネーフォワードは楽ですが、細かい収支までは管理できませんので、手間はかかりますが、初めの数ヶ月だけでもexcelを使って家計管理をしてみることを強くおすすめします。

数ヶ月やってみると、「こんな事にお金を使っていたのか!?」と思う発見がいくつもあることは間違いありません。

サラリーマンの方は、給与明細をよく眺めて額面と手取りの差をよく研究しよう

また、サラリーマンの方は、社会保険料(年金や保険)や所得税は給与から天引されていると思いますが、それらが額面収入からいくら引かれているかもきちんと記録しておきましょう。

手取り収入だけ眺めて、「今月も変わりないな」と給与明細を捨てているようでは、資産形成はいつまでたっても絶対に不可能です。

額面と手取りの差を見て、「なぜ、こんなに大きな額を毎月引かれているのか?」を疑問に感じ、その理由を理解するために本やブログを読んで勉強しましょう。

ただざーっと投資本を流し読みするよりもよほど勉強になって頭に残るはずです。

まずは問題点を目に見える形にして、適切に把握しなければ、永遠に改善点は見えてきません。

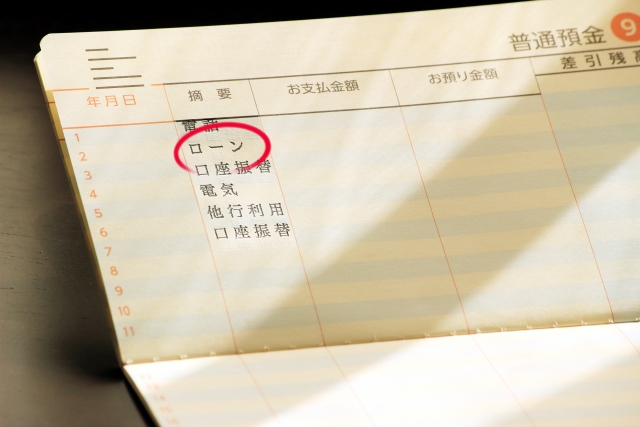

月に1度、自分の総資産を見直して記録する(気は進まないけど負債も)

どれくらいの頻度で資産チェックをすべきか、というのは各個人毎の意見があるかと思いますが、私自身は労力や時間とのバランスを考えて月1回としています。

預貯金しかなければ5分以内に終わるのですが、株式や不動産などいろいろな物に投資をし始めると、全ての資産のチェックをするのにかなり時間がかかるのです。

また、金融資産に関しては、刻一刻と評価額がかわるため自分なりのルールを決めておかないとキリがないのと、私のような長期投資家の場合は小さな増減に一喜一憂しても仕方がないため、月に1度としています。

記録するものは主に下記になります。

1) 預貯金

2) 金融資産(株式・債券・REITなど)

3) 不動産(賃料収入・ローン残高・今現在の評価額)

4) 自動車など大型の消費財(今現在の評価額・ローンがあればその残債)

預貯金は残高を見るだけなので一瞬で終わりますね。

金融資産に関しては、長期投資家の場合、毎日チェックをする必要はありませんので、ルールを決めて淡々とチェックをします。

私の場合は、月初めに全ての金融資産の内訳と、ポートフォリオのチェックをするようにしています。

負債からも目を背けないようにしたい

マイホームをお持ちの方の大半は、住宅ローンを組んでいるかと思います。

その場合、住宅ローンの残債を負債に入れてください。

そして、資産の側には、購入した時点の価格ではなく、今の時点で自宅を売った場合の評価額(土地+建物)を記載します。

マイホームは購入した時点では厳密には「マイ」ホームではなく、単に借金を背負って購入しているに過ぎません。

上記の手順を踏むことで、自分のマイホームが本当に資産になっているのか、それとも負債側に傾いてきていないか、といった点を把握することが可能です。

数十万以上の大型の消費財についても記録をする

数十万円以上の消費財もぜひ記録しておきましょう。

一番多いのは車かと思います。

こちらもマイホームと同様で、今現在売りに出したらいくらで売れるか、を資産として記入しましょう。

もし新車を購入された場合、毎年マイカーの売却価格をチェックすることで、物の価値の下がり方を身をもって勉強することが可能です。

私はこうした習慣を身に着けてから、大型の消費財を新品で購入することが全くなくなりました。

それまでは、周囲の友人が高級車を買っているのを見て、「自分も欲しい。お金を稼いでいつかは購入してやる」と思っていたのですが、そういった物欲が全く消え失せました。

収入の複数化を実現している方は、各キャッシュフローの流れの大きさを記録する

メインの勤務先からの給与収入のみで生活をしている方は、ここから先はやる必要がありません。

私の場合、不動産収入、ブログ収入、講演料など、キャッシュフローが複数ありますので、その場合は各キャッシュフロー毎の収支をまとめておく必要があります。

一つのエクセルファイル内にまとめることで、どのキャッシュフローがどの程度の規模の流れになっているかをひと目で見て取れるようにするとよいでしょう。

そうすることで、どのキャッシュフローは安定した収入を生み続けるか、どのキャッシュフローはもう少し大きくできそうか、など戦略が立てやすくなります。

こんな記事も書いています。

資産形成もサッカーの試合と同じで、オフェンスよりもディフェンスが強固なチームの方がゲームプランを立てやすくなります。

なんでも「見える化」してみて、問題点を正しく把握することが重要です。問題点を正しく把握して始めて改善点が見えてきます。